Assurance vie et succession

Qu’est-ce que l’assurance vie ?

L’assurance vie est un contrat par lequel l’assureur ou la banque s’engage, en contrepartie du paiement d’une ou plusieurs primes, à verser un capital à une personne déterminée lors du décès du souscripteur.

Pourquoi souscrire une assurance vie ?

- Pour transmettre à un (ou plusieurs) bénéficiaire désigné, une somme d’argent dans des conditions fiscales avantageuses.

- Pour améliorer sa qualité de vie à la retraite. L’assurance vie présente une grande souplesse pendant la phase de constitution de l’épargne et des modalités de sortie adaptées au profil du souscripteur.

- Pour diversifier les supports financiers détenus. L’épargne est investie dans des fonds en euros et/ou en unités de compte. Les contrats d’assurance vie en unités de compte sont des placements dans lesquels l’épargne est investie sur différents supports, mais qui comportent un certain risque pour l’assuré. A l’inverse, l’assurance-vie en fonds euros est un support financier où le capital est garanti.

Assurance vie et impôt sur le revenu

Pendant toute la durée du contrat d’assurance vie, les gains sont provisoirement exonérés d’impôt sur le revenu. Ce n’est que lorsque le souscripteur effectue un rachat partiel ou total qu'ils deviennent imposables.

Comment désigner le ou les bénéficiaires d'une assurance vie ?

Le souscripteur est bien entendu entièrement libre de désigner le ou les bénéficiaires de son choix. Il peut le faire à tout moment, soit le jour de la signature du contrat avec l'assureur, soit après. Cette désignation fait normalement l’objet d’une mention écrite sur le contrat d'assurance même ou sur un autre document, comme un testament par exemple.

Que se passe-t-il lors du décès du bénéficiaire d’un contrat d’assurance vie ?

L’assurance vie permet au souscripteur d’un contrat d’assurance vie de placer des fonds dans l’objectif de les transmettre à un ou plusieurs bénéficiaires, lorsque survient son décès. Mais que deviennent les capitaux lorsque le bénéficiaire du contrat vient à décéder ?

Si le bénéficiaire décède avant le souscripteur du contrat :

Les capitaux d’assurance vie sont versés au bénéficiaire désigné sous réserve qu’il soit toujours en vie au moment où le souscripteur décède. Si le bénéficiaire du contrat décède avant le souscripteur, et sauf clause contraire prévue dans le contrat :

- Les capitaux sont versés au bénéficiaire subsidiaire, si le souscripteur en a désigné un.

- Autrement, les capitaux sont intégrés à la succession et partagés entre les héritiers.

Si le bénéficiaire décède après l’assuré :

Si le bénéficiaire décède après l'assuré, mais avant d'avoir perçu les sommes résultantes du contrat d'assurance vie, il existe deux hypothèses possibles :

- Si le bénéficiaire décède alors qu'il a accepté le contrat, les capitaux entrent dans sa succession et sont soumis comme le reste de l’actif aux droits de succession.

- Si le bénéficiaire décède sans avoir accepté le contrat, en l'absence de bénéficiaire en sous-ordre, les capitaux sont transmis à ses héritiers (BOI-ENR-DMTG-10-10-20 n°240) et les montants perçus sont soumis aux dispositions applicables aux primes des contrats d’assurance vie.

Les contrats d'assurance vie sont-ils soumis aux droits de succession ?

Les contrats d’assurance vie peuvent parfois être soumis aux droits de succession. Toutefois, il arrive que certains bénéficiaires en soient exonérés.

Bénéficiaires exonérés

Au décès du souscripteur, le capital versé au bénéficiaire du contrat d'assurance vie ne fait pas partie civilement de la succession du défunt.

Les contrats souscrits au profit du conjoint ou du partenaire de Pacs, de certains organismes sans but lucratif et, sous certaines conditions, les contrats souscrits au profit des frères et sœurs sont fiscalement exonérés.

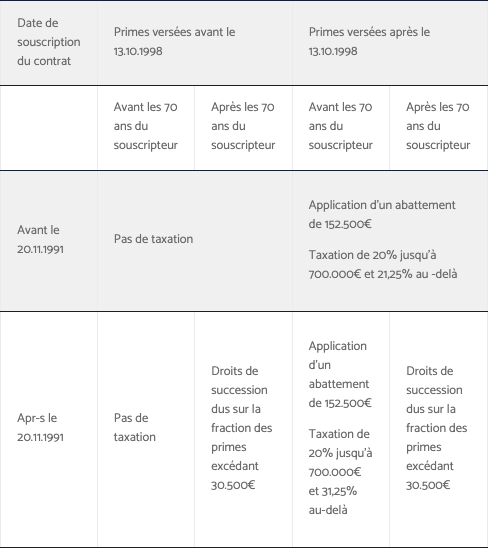

Dans les autres situations, une partie du capital peut être imposable en fonction :

- de la date de souscription, des placements ou des versements,

- de l’âge de l’épargnant lors des versements,

- du capital versé aux bénéficiaires.

Abattement et taux de taxation

Pour toute question sur ce sujet, n’hésitez pas à vous rapprocher de votre notaire. Il vous conseillera sur le contrat le plus adapté.

Si vous avez déjà souscrit un contrat et que vous souhaitez modifier la clause bénéficiaire, il vous épaulera dans sa rédaction.

Si vous êtes bénéficiaire d'un contrat d'assurance-vie, il vous aidera à comprendre les multiples implications fiscales.